什麼是手數?外匯交易中不可或缺的基本單位

金融市場變化迅速,無論交易外匯、股票、黃金或其他商品,掌握手數這個基本概念都是交易者邁向成功的重要起點。簡單來說,手數就是用來衡量交易規模的單位,它規定了交易者在一段時間內買入或賣出的資產數量。在外匯領域,手數特別關鍵,因為它決定了每點價格波動帶來的獲利或損失,同時也影響到所需的保證金和整體風險暴露。準確了解手數的含義、各種形式以及計算方法,有助於進行有效的風險控制和資金分配。這不僅是初學者打基礎的必備知識,也是老手精煉策略的利器。

手數的歷史與演變

手數這個想法最早來自商品和股票市場,那時主要是為了批量處理交易,提高操作效率。隨著金融全球化和電子平台的興起,尤其在外匯市場,手數逐漸成為標準化的交易量指標。這種統一標準提升了市場的透明度,讓各方都能用共同的術語討論交易規模。從過去的大額批次交易,到現在細分成迷你手、微型手甚至納米手,手數的演進體現了市場對彈性和風險控管的追求,讓更多不同資金水平的參與者都能輕鬆進入。

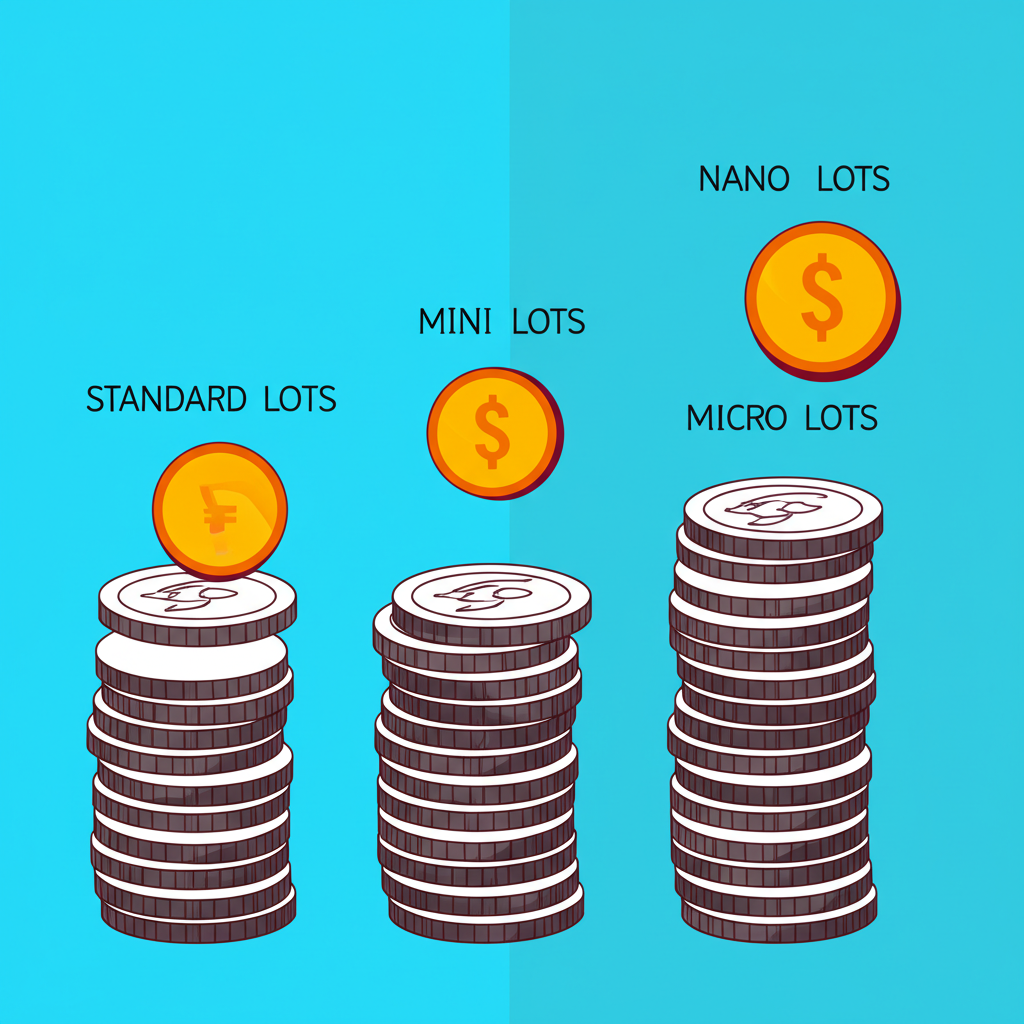

外匯交易中的手數類型:標準、迷你、微型與納米手

為了迎合各種資金規模和風險偏好的交易者,外匯市場把交易量分成幾種手數類型。搞清楚這些類型代表的合約大小,是選對交易策略的基礎。

下面列出主要手數類型,以及對應的基礎貨幣單位:

| 手數類型 | 合約大小(基礎貨幣單位) | 適用情境 |

|---|---|---|

| 標準手 | 100,000 單位 | 適合資金充裕、能承受較高風險的專業交易者和機構。每點波動的盈虧幅度最大。 |

| 迷你手 | 10,000 單位 | 適合有經驗且有一定資金的交易者。比標準手風險和潛在回報都小,是中級玩家的常見選項。 |

| 微型手 | 1,000 單位 | 適合外匯新人或資金有限的交易者。風險最低,提供練習和試錯的空間,是小額驗證策略的好方式。 |

| 納米手 | 100 單位 | 有些經紀商有提供,風險最小,適合極小資金的初學者用來模擬或小試身手,但不是所有平台都支援。 |

選擇適合你的手數類型

挑選合適的手數類型,需要綜合評估你的交易資金、風險耐受力和整體策略。對初學者來說,從微型手或迷你手起步是最穩妥的路徑,能在可控風險下累積實戰經驗。等到你對市場更熟悉,資金和風險把控能力也上來了,再逐步轉向更大規模的手數。舉例來說,如果你只有幾百美元的資金,用微型手交易,即使市場逆勢走動,你的帳戶也不會遭受致命傷害。事實上,許多成功的交易者都強調,從小規模開始能幫助你養成耐心,避免一開始就因大筆損失而灰心喪氣。

手數怎麼算?外匯手數計算公式與實例解析

在外匯交易裡,計算手數是關鍵步驟,它直接關乎每筆交易的潛在盈虧和保證金需求。準確的計算有助於掌控風險,讓交易更穩健。

手數計算公式

雖然大多數交易平台有自動工具,但弄懂原理能讓你更自如地操作。計算時通常涉及這些要素:

- 帳戶風險百分比:單筆交易中,你願意承受的最大損失占總資金的比例,比如1%或2%。

- 停損點距離:入場點到停損點的點數差距。

- 每點價值:依貨幣對和手數類型得出的單點價值。

一個基於風險管理的常見公式是:

手數 = (帳戶總資金 × 風險百分比) / (停損點距離 × 每點價值)

實際上,我們常先定好風險金額,再反推手數。

實例解析:計算交易手數

假設你的帳戶有10,000美元,每筆交易風險上限為1%。

- 計算單筆最大風險金額:

10,000美元 × 1% = 100美元 - 確定停損點距離:

假設交易EUR/USD,當前價1.1000,停損設在1.0950。

停損點距離 = 1.1000 – 1.0950 = 0.0050 = 50點 - 計算每點價值(以微型手為例):

對EUR/USD,1微型手(1,000單位)的每點價值通常是0.1美元(因為1點=0.0001,1000 × 0.0001 = 0.1)。 - 計算所需微型手數:

所需手數 = 100美元 / (50點 × 0.1美元/點) = 100 / 5 = 20微型手

這表示,在這些條件下,交易20微型手就能把風險限在1%內。

這個例子突顯了手數設定與風險管理的緊密連結,提醒交易者每次都要細心評估。

手數與點值(Pip Value)的關係

手數和點值在外匯交易中相輔相成。點值是指貨幣對每動一個點所代表的真實貨幣金額,而手數的大小會直接放大或縮小這個價值。

點值計算公式:

對大多數貨幣對(報價貨幣不是日元):

點值 = (1點 / 匯率) × 手數大小

對日元相關貨幣對:

點值 = (1點 / 匯率) × 手數大小(這裡的1點通常是0.01)

範例:

- EUR/USD (匯率1.1000):

1標準手(100,000單位):點值 = (0.0001 / 1.1000) × 100,000 ≈ 9.09美元(若報價貨幣是美元,則直接0.0001 × 100,000 = 10美元)

1微型手(1,000單位):點值 = (0.0001 / 1.1000) × 1,000 ≈ 0.09美元(或直接0.0001 × 1,000 = 0.1美元) - USD/JPY (匯率145.00):

1標準手(100,000單位):點值 = (0.01 / 145.00) × 100,000 ≈ 6.89美元

1微型手(1,000單位):點值 = (0.01 / 145.00) × 1,000 ≈ 0.0689美元

透過這些關係,你能清楚預測交易結果。比如,1標準手EUR/USD動100點,可能帶來1000美元的盈虧;換成1微型手,同樣波動只影響10美元。這有助於你根據市場狀況調整策略,避免意外。

手數、槓桿與保證金的三角關係

手數、槓桿和保證金這三者在外汇交易中互為一體,共同塑造你的交易能力和風險水平。

- 手數:決定交易的實際體量,手數越大,規模越龐大。

- 槓桿:經紀商提供的借貸機制,讓你用少量自有資金操控大額頭寸。比如1:100槓桿,只需支付1%的資金作為保證金。

- 保證金:開倉時鎖定的資金,用以應對潛在損失,由手數和槓桿決定。

保證金計算公式:

所需保證金 = (手數大小 × 基礎貨幣現價) / 槓桿比例

範例:

想交易1標準手EUR/USD,匯率1.1000,槓桿1:100。

所需保證金 = (100,000單位 × 1.1000) / 100 = 110,000 / 100 = 1,100美元

也就是說,你只需1,100美元,就能控制價值110,000美元的頭寸。槓桿雖然放大獲利機會,但也會放大虧損,高手數加高槓桿時,市場反轉可能快速侵蝕保證金,甚至引發追加保證金或強平。所以,深入理解這三者的互動,並謹慎搭配,是風險管理的核心。

手數在風險管理與資金管理中的關鍵作用

在金融交易的世界,風險管理和資金管理是長期存活的兩大要訣,而手數的選擇正是串聯它們的樞紐。適當的手數能讓你在市場起伏中保持理性,避免衝動操作,並有效限制損失。

手數決定了每點波動對帳戶的衝擊力。選大手數,盈虧幅度大,機會多但危險也高;小手數則反之,能緩衝單筆交易的壓力。一個廣為接受的原則是,每筆交易風險別超過帳戶總資金的1%到2%。這要求你依據餘額、停損距離和點值來精算手數,即便觸發停損,也不會重創整體資本。這種嚴謹的做法不僅守護資金,還能延長你的交易路程,為持續獲利鋪路。許多資深交易者分享,早期嚴守這點幫助他們度過無數風暴。

如何根據風險承受度設定手數

設定手數不只看資金大小,更要融入個人對風險的耐受水平。每個人的虧損閾值不同,這會影響你設定的風險比例。

以下是實用的步驟,教你依風險承受度調整手數:

- 評估你的風險承受度:

低風險者:每筆限0.5%到1%。

中等風險者:1%到2%。

高風險者:頂多3%,否則帳戶易清零。 - 確認帳戶總資金:這是你實際用來交易的金額。

- 計算最大可承受虧損:

最大虧損 = 帳戶總資金 × 風險百分比 - 設定停損點距離:基於策略和市場分析,測量入場到停損的點數。

- 查詢每點價值:用平台或工具取得交易品種的單點價值。

- 套用公式:

手數 = 最大可承受虧損 / (停損點距離 × 每點價值)

範例:

帳戶5,000美元,你屬中等風險(1.5%)。

最大虧損 = 5,000 × 1.5% = 75美元。

交易AUD/USD,停損30點。

AUD/USD 1標準手每點約10美元,則每微型手(0.01手)每點0.1美元。

所需手數(微型手) = 75 / (30 × 0.1) = 75 / 3 = 25微型手(即0.25手)。

這樣,每筆交易都維持在你能接受的範圍,避免一時失誤釀成大禍。補充來說,這種方法還能根據市場波動性動態調整,讓你的策略更靈活。

常見的手數選擇錯誤與避雷指南

外匯新手在挑手數時常踩坑,因為經驗不足和風險意識薄弱,容易犯下導致大虧的錯。

常見錯誤:

- 過度槓桿:選太大手數,超出帳戶負荷,小波動就可能清倉。

- 忽略停損:沒設停損或距離太遠,即便小手數也可能超支損失。

- 情緒驅動:連贏後亂加大手數,或虧損後急圖翻本而冒險。

- 資金配置失當:全押少數交易,沒分散風險。

- 點值混淆:搞不清貨幣對和手數對點值的影響,無法準估盈虧。

避雷指南:

- 从小手数起步:新手用微型手(0.01手)或納米手,小虧也能學到教訓。

- 堅守風險原則:每筆不超1%到2%。Investopedia有詳細風險管理指南,新手可多參考。

- 必設停損:交易前就定好,並融入手數計算。

- 避開情緒:寫好交易計劃,包含入出場和風險規則,無論盈虧都照辦。

- 熟知點值:確保懂不同手數下的單點價值,好評估風險回報。

- 模擬練習:先用demo帳戶練手數和風險控管,到熟練再上真金。

- 定期復盤:檢視交易記錄,分析手數是否合宜,吸取教訓改進。

這些指南不僅防範錯誤,還能逐步建構專業心態,讓你從新手轉為穩健交易者。

善用手數計算機:提升交易效率的工具

手數計算機是當代交易者的得力助手,能快速算出適合的手數,幫你管好風險並提高效率。手算容易出錯,尤其變數多時;計算機則省時又準。

手數計算機的功能與優勢:

- 精準無誤:防範人工失誤,確保符合你的風險策略。

- 高效快捷:幾秒出結果,留更多時間分析市場。

- 全面整合:同時納入資金、風險比、停損、匯率和槓桿等。

- 多用一體:有些還能算保證金和點值。

如何利用手數計算機:

- 選工具:許多經紀商網站或第三方平台有免費版,比如FXTM。

- 輸入參數:

帳戶貨幣(如USD、EUR、TWD)。

帳戶餘額。

風險百分比(如1%)。

交易貨幣對(如EUR/USD)。

入場價格。

停損價格。

槓桿比例(若需)。 - 查看結果:按計算,即顯示建議手數。

實戰應用情境:

想像市場劇變,一小時內多筆交易機會,手算手數會耽誤時機。此時計算機大顯身手:快速更新入停損價,就能得出手數建議,保證每筆都守風險規則,提升紀律和效率。長期用下來,你會發現它不只工具,更是交易習慣的強化器。

手數在不同交易品種中的應用(外匯、黃金、指數)

手數作為交易量基準,在各種金融品種中通用,但細節定義和計算會略有差別。

- 外匯(Forex):最標準化,標準手100,000基礎貨幣、迷你手10,000、微型手1,000、納米手100。這是本文重點。

- 黃金(Gold, XAU/USD):以盎司計價美元。

1標準手通常100盎司。

1迷你手10盎司。

1微型手1盎司。

點值類似外匯,但點定義可能不同(如非0.0001),需查經紀商規格。黃金波動大,適合有經驗者。 - 原油(Crude Oil, 如WTI、Brent):以桶為單位。

1標準手通常1,000桶。

1迷你手100桶。

價格動以美分或美元計,點值依經紀商細則。 - 股票指數(Stock Indices, 如S&P 500、Nasdaq 100):單位為合約或股。

例如1標準手S&P 500可能對應特定指數點數。

每點價值依經紀商而異,如1美元、5美元或更多。

關鍵差異與考量:

- 合約規格:各品種的1手代表量不同(貨幣、盎司、桶、點數)。

- 點值計算:因規格和最小變動單位而異。

- 保證金要求:黃金、原油、指數波動強,可能需更高保證金。

核心雖同,交易非外匯品種時,務必細讀經紀商的合約規格或產品資訊,確認手數定義、點值和保證金,好做準確風險評估。舉個例子,黃金交易時若忽略規格,可能誤判點值,導致意外暴露。

總結:精準手數,穩健交易的基石

金融市場瞬息萬變,精準掌握手數概念是交易者穩健獲利的根本。手數不只是量度單位,更是風險、資金和策略執行的樞紐。從標準手到微型手,各類型給不同資金和風險偏好者靈活選擇。深入探討手數與點值、槓桿、保證金的互動,能讓你明瞭每筆交易的盈虧潛力和風險。

我們建議所有交易者,尤其是新人,徹底學會手數計算,並活用計算機。這能避開過度交易或忽略風險等常見坑,養成紀律習慣。不論外匯、黃金或指數,懂清不同品種的手數應用和規格差異,是風險控管的前提。記住,成功交易不是追逐一夜暴富,而是靠精準手數持續管風險、保資本,逐步實現穩定回報。

常見問題 (FAQ)

1手是多少?在外匯交易中,1手具體代表多少基礎貨幣單位?

在外匯交易中,「1手」的單位依手數類型而定:

- **1標準手** = 100,000 單位基礎貨幣

- **1迷你手** = 10,000 單位基礎貨幣

- **1微型手** = 1,000 單位基礎貨幣

- **1納米手** = 100 單位基礎貨幣 (較不常見)

例如,交易1標準手EUR/USD,就代表買賣100,000歐元。

交易手數是什麼意思?它對我的交易有什麼影響?

交易手數是用來衡量在外匯市場買賣貨幣對數量的標準單位。它會影響你的交易:

- **風險和利潤:** 手數越大,每點波動的盈虧金額越多,機會大但風險也高。

- **保證金需求:** 手數決定開倉所需的保證金,手數大則需求多。

- **資金管理:** 適當手數是管好每筆風險的關鍵,例如限在帳戶資金的1%-2%。

外匯手數計算機如何使用?有沒有推薦的工具?

外匯手數計算機能根據帳戶資金、風險度、停損距離和貨幣對等,自動算出適合手數。

使用時,輸入帳戶貨幣、餘額、風險比、貨幣對、入場價和停損價,按計算即出結果。

許多經紀商如FXTM、XM的官網都有免費工具,直接上站就能用。

迷你手、微型手和標準手有什麼區別?我該如何選擇?

區別主要在基礎貨幣數量:

- **標準手:** 100,000 單位

- **迷你手:** 10,000 單位

- **微型手:** 1,000 單位

選擇依資金和風險度:

- **新手或小資金:** 從微型手起步,風險小適合練手。

- **有經驗資金足:** 用迷你或標準手追更大回報,但要管好風險。

手數如何影響交易的風險和潛在利潤?

手數決定每點價值的大小,手數大則價值高:

- **潛在利潤:** 順勢時,手數大賺更多。

- **交易風險:** 逆勢時,手數大虧也多,過大手數易爆倉。

所以,合理手數是平衡風險與回報的要點。

我應該根據什麼原則來決定我的最佳交易手數?

決定手數的原則包括:

- **風險承受度:** 依心理閾值設風險比(建議1%-2%)。

- **帳戶資金:** 可用總額。

- **停損點距離:** 技術分析定的點數差距。

- **每點價值:** 貨幣對在該手數下的單點金額。

用公式:手數 = (帳戶總資金 × 風險百分比) / (停損點距離 × 每點價值)。

手數英文和手數日文怎麼說?在國際交易平台上有何表示?

手數英文是 **”Lot”**。

日文是 **”ロット”** (rotto)。

國際平台上常用「Lot Size」或「Lot」表示量。迷你手為「Mini Lot」或「0.1 Lot」,微型手為「Micro Lot」或「0.01 Lot」。

除了外匯,手數在黃金或其他商品交易中也適用嗎?計算方式有何不同?

是的,手數適用於黃金、原油、指數等,但1手的量和計算不同:

- **黃金 (XAU/USD):** 1標準手通常100盎司,1微型手1盎司。點值依規格算。

- **原油:** 1標準手1,000桶。

- **股票指數:** 1手對應指數點數,每點價值因經紀商異。

交易時,查經紀商合約規格了解單位和點值。

如果我的帳戶資金較少,應該如何選擇手數來開始交易?

小資金帳戶建議從最小手數開始,如**微型手 (0.01手)**,或經紀商若有納米手 (0.001手)。

好處包括:

- **極低風險:** 逆勢虧損小,不易毀帳。

- **學習機會:** 實盤練策略無大壓。

- **低保證金:** 避過度槓桿。

小資金也嚴守1%-2%風險原則。

手數設定錯誤會導致什麼後果?如何避免這些錯誤?

錯誤設定可能造成:

- **快速爆倉:** 大手數小波即強平。

- **情緒失控:** 大虧引恐慌壞決策。

- **資金清零:** 連錯幾筆全沒。

避免法:

- **嚴管風險:** 每筆限1%-2%。

- **用計算機:** 精算手數。

- **从小起步:** 漸進勿急。

- **設停損:** 限最大虧。

- **練模擬:** 熟練再真戰。