前言:什麼是「缺口」?從廣義到金融市場的聚焦

在日常經驗裡,「缺口」這個詞常描述各種情境,從物理上的縫隙,到時間上的空缺,甚至延伸到經濟或社會領域的不足之處,比如通貨膨脹缺口或人才短缺。不過,當我們轉向金融市場這個充滿變數的領域時,「缺口」的概念就變得更為專門且充滿洞察力。它不再是簡單的空檔,而是技術分析裡一個關鍵的價格動態,常被稱作跳空缺口或價格缺口。透過本文,我們將一步步剖析金融市場中的缺口,包括它的類型、成因、回補過程,以及在實際操作中的應用方式。這樣不僅能幫助你讀懂市場情緒的脈動,還能強化你的交易判斷,讓決策更具針對性。

金融市場的「缺口」:跳空現象的深度解析

在金融市場,價格缺口指的是K線圖中,前一交易日收盤價與當日開盤價之間出現的明顯斷層,簡而言之,就是那個價格區間完全沒有成交記錄,形成一個空白地帶。這種跳空情況多半源自非交易時段的重大影響,例如新聞爆發、財報發布、政策調整或意外事件,這些因素會在市場重新開啟時造成買賣雙方嚴重失衡,導致開盤價直接越過前日收盤範圍,向上或向下躍進。

這種現象本質上捕捉了市場參與者對突發變化的激烈回應,顯示出情緒的急劇轉折和力量的瞬間傾斜。當出現向上跳空時,往往伴隨著正面消息和強烈買入動力;反之,向下跳空則與負面因素及恐慌拋售有關。要想善用這些缺口,就必須先搞清楚它們背後的驅動機制,以及如何反映整體市場動態。

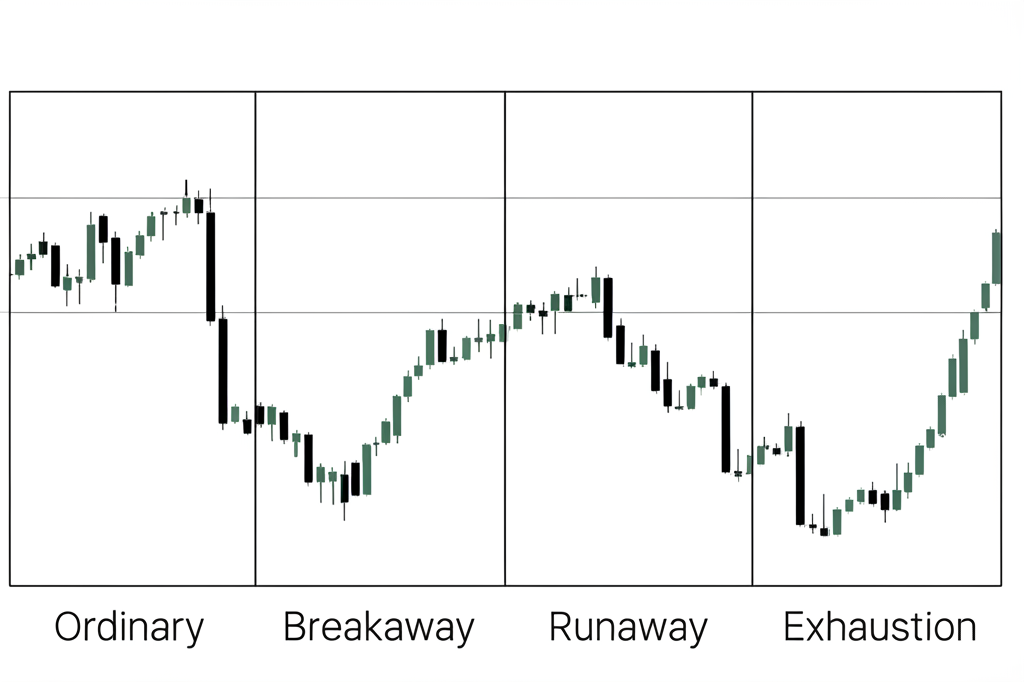

掌握四種核心跳空缺口型態:判斷市場趨勢的關鍵

技術分析將跳空缺口依據位置、成交量變動和後續走勢,分為四種主要形式。每種形式都傳遞獨特的市場暗示,成為預測趨勢走向的利器。以下我們逐一探討,讓你能更清楚辨識它們的特徵。

普通缺口 (Common Gap):常見但不具備強烈趨勢訊號

普通缺口是最普遍的一種,它不像其他類型那樣帶來強大的趨勢預示。通常在股價橫盤或整理階段出現,成交量沒有明顯變化,而且大多數情況下,很快就會被價格填回。

- 定義:在平穩的盤整區域內發生的輕微跳空。

- 特徵:缺口幅度小,成交量平淡,常在幾天或幾週內回補。

- 意義:這只是市場情緒的小幅起伏,不表示趨勢的轉變或啟動,純粹屬於常見的價格波動。

- 圖示範例: (此處應插入一張顯示普通缺口及其快速回補的K線圖)

突破缺口 (Breakaway Gap):預示趨勢啟動的強勁訊號

突破缺口是最能標誌趨勢開端的類型,它發生在股價衝破重要支撐或壓力位時,宣告一個全新階段的來臨。

- 定義:股價躍過關鍵技術位,如整理區頂部、頸線或長期趨勢線時產生的跳空。

- 特徵:伴隨爆發性的成交量,顯示買賣力量的劇烈轉換。一旦形成,短期內不易回補,反而轉化為新的支撐或阻力。

- 意義:這是強勢趨勢的起點,無論上漲或下跌,都提供明確的進出場時機。

- 圖示範例: (此處應插入一張顯示突破缺口伴隨巨量並開啟新趨勢的K線圖)

舉例來說,在科技股熱潮中,一家公司發布突破性產品新聞後,常見這種缺口伴隨股價暴漲,成為多頭行情的信號。

盤整缺口 / 持續缺口 (Runaway Gap / Continuation Gap):趨勢延續的燃料

也稱持續缺口,這類缺口出現在既有趨勢的途中,強化了原有方向的延續。

- 定義:在明確上漲或下跌趨勢中途再次跳空的現象。

- 特徵:多在趨勢進行到中段時出現,成交量有所增加但不如突破時猛烈,缺口不易填補,用來驗證趨勢的持續力。

- 意義:它肯定了市場對現有走勢的共識,在多頭環境下預示更多上漲空間;在空頭中則暗示進一步下跌。

- 圖示範例: (此處應插入一張顯示在趨勢中間出現持續缺口並延續趨勢的K線圖)

竭盡缺口 (Exhaustion Gap):趨勢反轉的警示燈

竭盡缺口最能預告趨勢的尾聲,標誌著動能即將耗盡,可能帶來方向轉變。

- 定義:在長期的快速趨勢結束階段的最後跳空,常伴隨價格的加速移動。

- 特徵:出現時成交量極大,但之後價格無法維持,反而出現背離或迅速回補。

- 意義:這顯示買賣力量已到極限,趨勢即將逆轉。向上跳空後的快速填補可能形成島型反轉,強烈警示空頭來襲;向下類似則可能築底。

- 圖示範例: (此處應插入一張顯示竭盡缺口伴隨巨量後快速反轉的K線圖)

- 特別說明:「竭盡缺口三日判定強弱」是指,如果缺口在三天內被填補,反轉訊號的力度就更強。這源自市場動能的快速衰退觀察。

為了方便比較,以下表格概述四種跳空缺口的要點:

| 缺口類型 | 出現位置 | 成交量 | 回補機率 | 市場意義 |

|---|---|---|---|---|

| 普通缺口 | 盤整區間 | 變化不大 | 高 | 市場波動,無強烈趨勢意義 |

| 突破缺口 | 突破關鍵點 | 巨大 | 低 | 新趨勢的開始 |

| 盤整/持續缺口 | 趨勢中途 | 適中 | 低 | 趨勢的延續與確認 |

| 竭盡缺口 | 趨勢末端 | 巨量或異常放量 | 高(快速回補) | 趨勢即將反轉 |

缺口回補:是必然還是偶然?深度解析「缺口一定會補嗎?」

許多投資人常問,「缺口一定會補嗎?」這裡的回補指的是股價在跳空後,返回或穿越那個空白價格區間,分為完全填補或部分填補兩種。事實上,這並不是鐵律,而是一種基於機率和市場力量的現象。不同類型的缺口,回補可能性大不相同。

- 普通缺口:回補率很高,常在短時間內發生,因為它缺乏持久的市場推力。

- 突破缺口:回補機會較小,若真的填補,可能表示突破無效,需重新檢視趨勢。但強勁的突破缺口可能長期維持,成為穩固的支撐或壓力。

- 盤整/持續缺口:同樣不易回補,它強化了趨勢的延續;若回補,則可能預示動能減弱。

- 竭盡缺口:回補率高,且多為迅捷填補,這正是它反轉特徵的核心。

要預測回補的時機和可能性,需考量多重因素。成交量是關鍵:巨量缺口如突破型,回補更難;量能弱的普通缺口則容易填平。時間框架也影響結果,日線缺口可能需數週或數月回補,而短週期圖表上的則更快。在牛市中,上方缺口或許久不回頭;熊市則相反。缺口大小越小,回補越容易;此外,基本面如財報或政策的一致性,也會左右結局。例如,2020年疫情初期,许多向下缺口因市場恐慌而長期未補,反映了整體環境的影響。

缺口在實戰交易中的應用:支撐與壓力、買賣點判斷

缺口不只預示趨勢,在實際交易裡,它還能化身為可靠的支撐或壓力位,幫助你鎖定買賣機會。

- 支撐與壓力:向上跳空的缺口下邊,常在回調時提供堅實支撐;向下跳空的缺口上邊,則可能阻擋反彈。尤其是突破缺口,形成的這些位階效果特別持久。

- 買賣點判斷:

- 突破缺口:向上伴巨量且未回補時,可當作買入信號;向下則適合賣出。

- 盤整缺口:在上升趨勢中出現,確認延續,可順勢加倉;下降趨勢中則相反。

- 竭盡缺口:上漲末期的竭盡缺口若快速回補,是賣出或放空的強訊號;下跌末期則可能帶來買入機會。

結合其他技術指標:提升缺口判斷的準確性

單靠缺口判斷有時會出錯,搭配其他工具能大幅提高可靠性。

- K線形態:缺口後若見吞噬形態或錘子線,反轉或持續訊號會更清晰。比如,竭盡缺口後的看跌吞噬,強化了賣壓預警。

- 移動平均線 (MA):檢查缺口是否穿越重要均線。突破缺口若讓股價穩站長期均線上,趨勢就更可信。

- 成交量:這是核心依據,突破或竭盡常見巨量,但後者會疲軟;普通型則量平。

- RSI (相對強弱指標) / MACD (平滑異同移動平均線):這些指標能偵測超買超賣或背離。例如,趨勢尾聲的竭盡缺口配上RSI頂背離,反轉機率大增。根據 MoneyDJ財經百科 的解釋,技術指標的綜合運用能有效過濾假訊號。

不同市場(股票 vs 期貨)缺口的特性與交易考量

缺口理論適用多種市場,但股票與期貨的差異會影響其表現和策略。

- 形成原因:

- 股票:多與個別公司事件如財報、公告,或產業政策相關。

- 期貨:受宏觀因素主導,如經濟數據、國際事件或商品供需波動,流動性高讓影響更廣泛。

- 頻率與大小:

- 股票:個股差異大,受特定事件驅動。

- 期貨:如原油或黃金合約,缺口常在週末或重大事件後出現;夜盤交易則可能在日夜交界形成。

- 回補特性:

- 股票:強勢股的缺口可能持久不補。

- 期貨:高槓桿和高波動讓回補更快,但強趨勢下也難以填平。

- 交易考量:

- 股票:適合中長期趨勢分析。

- 期貨:日內波動劇烈,需嚴格風險控制和止損。根據 CMoney 的觀點,期貨交易者應結合即時盤面和資金管理來解讀缺口。

缺口交易的風險管理與常見誤區

缺口雖有用,但應用時需小心,避免盲目操作。重點在於整合多方資訊,並注重風險防範。

- 不能單純依賴缺口:它只是工具之一,須結合市場大勢、經濟環境和基本面。例如,熊市中的向上突破缺口,成功率往往降低。

- 常見誤區:

- 過度解讀普通缺口:把小缺口當大事,導致過度交易和損失。

- 未能區分竭盡與突破:兩者巨量相似,但前者反轉、後者啟動,誤判易追漲殺跌。

- 「缺口一定會補」的迷思:死等回補可能錯過機會或深套。

- 忽略成交量:無視量能,易錯估缺口本質。

- 風險管理:

- 資金管理:限制單筆投入,避免一擊致命。

- 止損止盈:預設點位,如向上突破買入後,以缺口下緣為止損,若破位即出場。

- 驗證與確認:交易前等其他指標或K線驗證。

結論:掌握缺口,洞察市場情緒與趨勢

金融市場的缺口從來不是隨機事件,而是情緒、供需和意外的鏡子。深入了解普通、突破、盤整和竭盡這四種型態,加上回補機制的洞察,就能更準確捕捉趨勢的起落轉折。

但交易成功從不靠單一招數。將缺口與成交量、K線、均線和震盪指標融合,同時顧及股票或期貨的獨特性,方能建構穩健策略。加上嚴謹的風險控制、資金分配和止損機制,就能將知識轉為實益。透過持續觀察和練習,你將更敏銳地解讀缺口訊息,抓住市場先機,在競爭中脫穎而出。

金融市場中的「缺口」是什麼意思?它和一般生活中的缺口有何不同?

金融市場的「缺口」指的是K線圖上,前一交易日收盤價與當日開盤價之間的空白價格區間,稱為跳空缺口或價格缺口。它不同於日常生活中的縫隙或空檔,這是市場在非交易期內供需失衡的產物,用於技術分析趨勢和支撐壓力。

股票或期貨的「跳空缺口」是如何形成的?主要原因有哪些?

跳空缺口源於休市期間重大消息影響開盤時買賣失衡。主要成因包括:

- 公司重大財報或公告(利多或利空)

- 國家政策變動

- 宏觀經濟數據公布

- 國際突發事件(如戰爭、疫情)

- 市場情緒劇烈波動

最常見的四種跳空缺口型態(普通、突破、盤整、竭盡)各有什麼特點?

- 普通缺口:出現在盤整區,成交量小,通常快速回補,無明顯趨勢暗示。

- 突破缺口:突破關鍵位時形成,巨量伴隨,不易回補,標誌新趨勢開始。

- 盤整缺口(持續缺口):趨勢中途出現,量能中等,不易回補,確認延續。

- 竭盡缺口:趨勢尾聲形成,巨量後速回補,預示反轉。

「缺口回補」是什麼意思?為什麼有些缺口會回補,有些卻不會?

缺口回補是股價返回跳空區間的過程。它不是必然,取決於類型和市場力量:

- 普通缺口易快速回補,因動能弱。

- 突破缺口和盤整缺口不易回補,代表強趨勢;回補或許表示失敗。

- 竭盡缺口常速回補,強化反轉訊號。

投資人如何判斷一個缺口是「多方缺口」還是「空方缺口」?

依跳空方向判斷:

- 多方缺口(向上跳空):開盤價高於前日最高價,顯示買盤強勢,預示上漲。

- 空方缺口(向下跳空):開盤價低於前日最低價,顯示賣壓沉重,預示下跌。

「竭盡缺口三日判定強弱」這個說法有什麼依據?在實戰中如何應用?

這是經驗規則:竭盡缺口後三天內回補,反轉訊號更強,因為它證明動能耗盡。

實戰中,向上竭盡三天回補,可高空或出場;向下則低多或進場。

缺口理論在實際交易中扮演什麼角色?如何利用缺口來判斷買賣點或支撐壓力位?

缺口理論用於預測趨勢、識別支撐壓力及買賣時機:

- 判斷趨勢:突破啟動新趨勢,盤整確認延續,竭盡警示反轉。

- 支撐與壓力:向上缺口下緣為支撐,向下缺口上緣為壓力,突破型最堅固。

- 買賣點:向上突破為買訊,向下為賣訊;竭盡回補提供反向機會。

如果出現了跳空缺口,我應該立刻進場或出場嗎?有什麼風險需要注意?

不宜立即行動,先辨識類型並確認其他指標。例如,普通缺口無交易價值;突破需看量能和站穩。

風險包括:

- 假突破:速回補造成虧損。

- 判斷錯誤:混淆竭盡與突破。

- 過度交易:小缺口頻繁操作增成本。

- 流動性風險:低流動股缺口易誇大。

缺口的回補是否意味著趨勢的反轉?還是趨勢的延續?

回補不一定是反轉,視類型而定:

- 竭盡回補:強烈反轉暗示。

- 突破回補:可能突破失敗,趨勢延續或盤整。

- 普通回補:僅正常波動,無趨勢影響。

需綜合類型和背景判斷。

除了K線圖,還有哪些技術指標可以輔助判斷缺口的有效性與後市發展?

輔助指標包括:

- 成交量:巨量確認突破或竭盡。

- 移動平均線 (MA):突破或站穩均線驗證趨勢。

- RSI 或 MACD:偵測超買超賣及背離,確認訊號。

- 布林通道 (Bollinger Bands):缺口突破邊緣後維持與否。

- 費波那契回撤 (Fibonacci Retracement):缺口在關鍵回撤位形成支撐壓力。