什麼是斐波那契技術分析?理解其核心原理與魅力

在金融市場的快速變動中,投資者和交易者總是渴望找到可靠的分析方法來輔助決策。斐波那契技術分析正是這樣一種備受青睞的工具,它憑藉獨特的數學基礎和實際操作價值,在全球各類市場中發揮關鍵作用。不論是股票、外匯或加密貨幣,這套方法都能揭示潛在的支撐位、阻力位、轉折點以及目標價格,讓交易者做出更精準的判斷。

這種分析不僅基於歷史數據,還融入自然界的模式,讓人著迷。它幫助我們預測市場可能的反轉或延續,從而提升整體交易效率。透過這些工具,交易者能更好地把握市場脈動,避免盲目操作。

斐波那契數列的奧秘:自然界的黃金密碼

斐波那契數列源自十三世紀義大利數學家李奧納多·斐波那契的發現,這組序列從0、1開始,接著每個數字都是前兩個數字的總和:0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144……這種簡單規則卻產生了深刻的影響。

更令人驚奇的是,這組數字不僅停留在數學領域,還廣泛出現在自然現象中,因此被稱為自然界的黃金密碼。例如,向日葵種子的排列、貝殼的螺旋結構、植物葉子的分佈模式,甚至颶風的旋渦形狀和人體比例,都能看到它的身影。這種普遍存在讓許多人推測,金融市場的漲跌節奏或許也受類似自然法則影響,這成為斐波那契技術分析的理論根基。

黃金比例:斐波那契技術分析的基石

斐波那契數列中,相鄰數字的比率會逐漸趨近一個特殊值——黃金比例,大約為0.618(或其倒數1.618)。比如,89除以144約等於0.618,而144除以89則約為1.618。

在斐波那契技術分析中,這些比率及其衍生值是核心元素,用來標記市場的關鍵位置。以下是常見的比例及其意義:

- 0.236 (23.6%):源自數列中某數除以降第三個數的比率,代表較淺的回調層級。

- 0.382 (38.2%):某數除以降第二個數的比率,常作為重要回調參考。

- 0.500 (50%):雖非純粹斐波那契比率,但因其心理平衡作用,在市場中備受重視。

- 0.618 (61.8%):黃金比例的核心,常稱黃金回撤位,是最關鍵的支撐或阻力。

- 0.786 (78.6%):0.618的平方根,提供另一層回調指引。

- 1.000 (100%):用於擴展,標示與原波段等長的目標。

- 1.236 (123.6%):基於1加0.236,或1.618的倒數延伸。

- 1.382 (138.2%):1加0.382的組合。

- 1.618 (161.8%):黃金比例的倒數,是擴展目標的焦點。

- 2.618 (261.8%):1.618的平方,適合強勢趨勢的遠期預測。

這些比例之所以在金融市場中有效,是因為交易者的群體行為往往與這些自然比率產生無意識的共振,從而形成實際的支撐與阻力。如果你對數列的數學細節感興趣,不妨參考維基百科上的斐波那契數列條目,進一步探索其原理。

核心工具一:斐波那契回撤 (Fibonacci Retracement) 的深度解析

斐波那契回撤是這套分析方法中最基礎且實用的部分,主要幫助交易者評估趨勢行情後的回調幅度,從而定位潛在的支撐、阻力以及轉折區域。透過它,我們能更清楚地看到價格可能停頓或反轉的地方。

斐波那契回撤是什麼?

市場價格很少直線前進,在一波上漲或下跌之後,通常會出現回調(上漲中的回落)或反彈(下跌中的回升),然後才可能延續原方向。斐波那契回撤利用這些特定比率來測量這些調整的可能範圍,劃出水平線,這些線條往往成為買賣力量交匯的關鍵地帶,反映市場心理的集體預期。

如何繪製斐波那契回撤線?

正確繪製的關鍵在於選定波段的起始與結束點,這兩個點定義了整個趨勢段落。

- 上漲趨勢中的應用(尋找買點):

- 選取明顯的波段低點作為0%起點。

- 選取明顯的波段高點作為100%終點。

- 從低拉到高,線條會在波段內生成,顯示回調的潛在深度。

- 下跌趨勢中的應用(尋找賣點):

- 選取明顯的波段高點作為0%起點。

- 選取明顯的波段低點作為100%終點。

- 從高拉到低,線條會顯示反彈的可能高度。

圖例說明:使用TradingView繪製斐波那契回撤步驟

(此處應放置一張清晰的TradingView截圖,展示點擊斐波那契回撤工具,並選擇起點與終點的過程。)

無論在股票、外匯還是加密貨幣市場,繪製原則都一致,只需根據K線圖辨識明確的波段轉折點即可。為了更準確,建議從較大時間框架開始練習。

重要的回撤水平與心理價位

回撤線會顯示23.6%、38.2%、50%、61.8%、78.6%等位置,每個都有獨特的市場含義:

- 23.6%:淺層回調,若價格在此止穩,顯示趨勢勢頭強勁,調整空間有限。

- 38.2%:中度回調,常見的交易機會點,尤其在強勢市場中。

- 50%:心理中樞,雖非嚴格比率,但價格常在此猶豫,成為買賣均衡區。

- 61.8%:黃金回撤的核心位置,視為理想的進場或出場點,價格常在此重拾趨勢。

- 78.6%:深層回調,若守住此位,趨勢仍有延續可能;若破位,則需警惕轉向。

這些水平不僅是數學標記,還體現了市場參與者的預期共識,讓交易更具可預測性。

斐波那契回撤的實戰案例

圖例說明:上升趨勢中使用回撤尋找買入時機

(此處應放置一張K線圖,展示上升趨勢後回調至38.2%或61.8%水平,隨後再度上漲的案例。標註起點、終點及買入位置。)

在上升行情中,當價格回落至38.2%或61.8%附近,並伴隨K線反轉形態或成交量增加時,可考慮進場買入。止損位宜設在61.8%或78.6%下方,以防意外。

圖例說明:下跌趨勢中使用回撤尋找賣出時機

(此處應放置一張K線圖,展示下跌趨勢後反彈至38.2%或61.8%水平,隨後再度下跌的案例。標註起點、終點及賣出位置。)

同樣,在下跌行情中,反彈至這些水平並出現受阻訊號時,可進場賣出,止損置於61.8%或78.6%上方。實戰中,總是結合多重確認來降低風險。

核心工具二:斐波那契擴展 (Fibonacci Extension) 預測目標價位

斐波那契擴展與回撤相輔相成,前者專注於趨勢延續的預測,後者處理調整階段。如果回撤告訴你「何處停頓」,擴展則指引「何處結束」,特別適合設定止盈目標。

斐波那契擴展是什麼?

這項工具預測價格突破前期高低後的下一個目標,假設調整結束後,趨勢將以斐波那契比率延伸原波段幅度。它讓交易者能提前規劃獲利出場,避免貪婪或過早離場。

如何繪製斐波那契擴展線?

擴展需要三點來定義:

1. A點(起點):原趨勢的起始。

2. B點(終點):原趨勢的結束。

3. C點(調整點):調整後的轉折。

繪製步驟:

- 上升趨勢預測上漲目標:

- 選原上升低點為A。

- 選原上升高點為B。

- 選從B回落低點為C。

- 依序點擊A、B、C,線條將從C向上延伸。

- 下跌趨勢預測下跌目標:

- 選原下跌高點為A。

- 選原下跌低點為B。

- 選從B反彈高點為C。

- 依序點擊A、B、C,線條將從C向下延伸。

圖例說明:使用MT4/MT5繪製斐波那契擴展步驟

(此處應放置一張清晰的MT4/MT5截圖,展示點擊擴展工具並選擇A、B、C點的過程。)

重要的擴展水平

擴展線標示100%、123.6%、138.2%、161.8%、200%、261.8%等,每個有特定解讀:

- 100%:從C點延伸等於A到B的長度,作為基本目標。

- 123.6% & 138.2%:保守目標,適合初步止盈。

- 161.8%:黃金擴展位,常見強勢止盈點。

- 200% & 261.8%:進取目標,只在極強趨勢中實現,顯示動能充沛。

這些水平幫助交易者分階段鎖定利潤,根據市場強度調整。

斐波那契擴展的實戰案例

圖例說明:上升趨勢中使用擴展設定止盈

(此處應放置一張K線圖,展示上升趨勢回落後續漲,觸及161.8%或200%水平的案例。標註A、B、C及止盈位。)

從C點恢復上漲後,可將止盈置於123.6%或161.8%,例如第一波止盈123.6%,第二波161.8%,最大化回報。

圖例說明:下跌趨勢中使用擴展設定止盈

(此處應放置一張K線圖,展示下跌趨勢反彈後續跌,觸及161.8%或200%水平的案例。標註A、B、C及止盈位。)

在反彈賣出後,止盈目標設為123.6%或更低水平,確保在趨勢中獲利。

進階應用:其他斐波那契工具與多維度分析

斐波那契工具家族不止回撤與擴展,還有扇形、弧線和時區等進階選項,它們從不同角度剖析市場,提供更全面的視野。

斐波那契扇形 (Fibonacci Fans)

扇形從波段起點發出,以38.2%、50%、61.8%比率繪製趨勢線,形成扇狀結構,作為動態支撐或阻力。

- 原理:假設價格調整時會沿這些線運行。

- 繪製:上升趨勢從低拉高,下跌從高拉低。

- 應用:價格突破一線後移向下一線,適合評估趨勢活力,尤其在早期階段。

例如,在強勢上漲中,若價格守住扇形線,即顯示趨勢健康;突破則可能預警轉變。

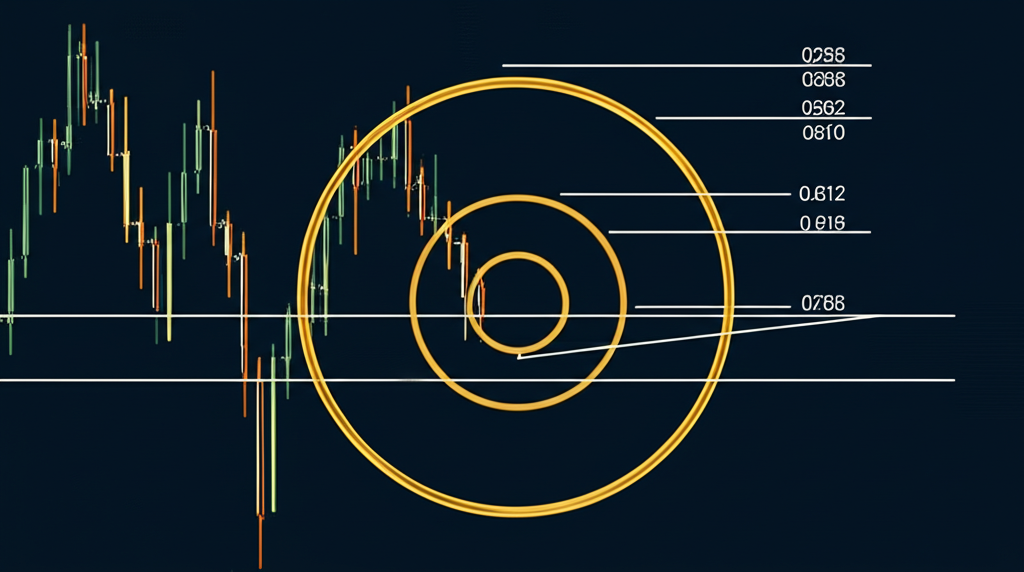

斐波那契弧線 (Fibonacci Arcs)

弧線以波段起點為中心、終點為半徑,依38.2%、50%、61.8%生成弧形,結合時間與價格預測轉折。

- 原理:捕捉時間價格互動。

- 繪製:從起點拉到終點。

- 應用:價格接近弧線時,可能出現支撐、阻力或反轉,特別有用於特定時點分析。

這工具補充了靜態線的不足,讓分析更立體。

斐波那契時區 (Fibonacci Time Zones)

時區使用垂直線,按數列1、2、3、5、8、13、21……間隔,從起點生成,專注時間轉折預測。

- 原理:將數列應用於時間週期,推測市場節奏。

- 繪製:從關鍵起點開始自動產生。

- 應用:線條標記潛在時間窗,趨勢在此可能加速、反轉或盤整,需配價格確認。

它提醒我們,市場不僅有空間維度,時間因素同樣關鍵。

如何選擇合適的斐波那契工具?

工具選擇視分析需求與市場狀況而定:

- 回撤:趨勢後尋入場與支撐阻力。

- 擴展:趨勢延續時設止盈。

- 扇形:動態評估趨勢強度。

- 弧線:時間價格轉折預測。

- 時區:純時間分析,輔助轉折時機。

新手宜從回撤與擴展入手,其他作為補充。透過多工具疊加,能獲得更可靠的洞察。

| 工具名稱 | 主要用途 | 繪製要點 | 應用情境 |

|---|---|---|---|

| 斐波那契回撤 | 判斷回調/反彈深度,尋找潛在支撐/阻力 | 選擇波段高低點 | 趨勢中的入場點、止損點參考 |

| 斐波那契擴展 | 預測趨勢延伸目標價位 | 選擇波段高低點及回撤點 (三點) | 設定止盈目標 |

| 斐波那契扇形 | 提供動態趨勢線支撐/阻力 | 選擇波段高低點,從起點發散 | 評估趨勢強度與潛在轉折 |

| 斐波那契弧線 | 時間與價格綜合轉折點預測 | 選擇波段高低點,以起點為圓心 | 判斷特定時間點的價格反應 |

| 斐波那契時區 | 預測市場時間上的轉折點 | 選擇一個重要起點,生成垂直線 | 時間週期分析,輔助判斷趨勢反轉時間 |

斐波那契技術分析的實戰策略與綜合應用

單用斐波那契雖有助益,但與其他指標搭配,能強化訊號準確度,建構更穩健的策略框架。

斐波那契與其他技術指標的結合

1. 搭配趨勢線:

- 回撤位遇趨勢線時,形成強力入場訊號,趨勢線定方向,斐波那契精準區域。

- 圖例建議:上漲趨勢線與38.2%或61.8%重合,提供雙重支撐後續漲。

2. 搭配支撐阻力位:

- 斐波那契與歷史關鍵價重疊,強化「共振區」,吸引市場焦點。

- 圖例建議:回撤位與前高低重合,築強支撐或阻力。

3. 搭配K線形態:

- 回撤區現反轉K線如吞噬或錘子,即為進場確認;阻力區看跌形態則賣出。

- 圖例建議:61.8%位出現錘子線後,反轉上漲。

4. 搭配移動平均線或RSI、MACD等:

- 移動平均線:長期MA如50或200與回撤重合,增強作用。

- RSI / MACD:回撤區尋背離,如價格低RSI不低(看漲),配斐波那契為買訊。

- 圖例建議:RSI超賣背離於回撤位,後續上漲。

這些組合讓分析更全面,減少單一工具的盲點。

常見的斐波那契交易策略

1. 回撤位進場策略:

- 原理:趨勢中待回落至38.2%、50%或61.8%尋機會。

- 操作:上升中止跌買入,下跌中受阻賣出。

- 優勢:優化入場,提高風險回報。

2. 擴展位止盈策略:

- 原理:用擴展水平定止盈。

- 操作:進場後設123.6%、161.8%等單,分批執行。

- 優勢:客觀鎖利,避免情緒干擾。

3. 多重斐波那契疊加策略:

- 原理:跨時間框架應用,重合放大意義。

- 操作:日線畫主波,4小時畫次波,尋共振。

- 優勢:多層確認,避單框架誤判。

這些策略強調紀律,實踐時從模擬開始。

資金管理與風險控制

再精妙的策略,也需資金管理支撐。斐波那契應用中:

- 止損:設關鍵水平外,如61.8%買入,止損78.6%下或前低下。

- 止盈:用擴展位,分批獲利。

- 倉位:每單風險限總資金1-2%,依承受計算。

- 風險報酬比:至少1:2或1:3,盈利潛力超虧損。

完整系統融合斐波那契與風險原則,如BabyPips.com所述,風險管理是長期盈利基礎。

斐波那契技術分析的限制與常見錯誤

這套方法強大卻非完美,認識其優勢與弱點,能更理性運用。

斐波那契技術分析的優點

- 客觀參考:數學基礎減主觀偏差。

- 廣泛適用:跨市場、時間框架,如股票、外匯、加密貨幣。

- 預測能力:不僅現況,還指未來轉折與目標。

- 易結合:與趨勢線、K線、MA等共振,提升訊號。

這些特點讓它成為交易者必備。

斐波那契技術分析的局限性

- 非絕對精準:水平為區域,非點位,價格可能周邊波動。

- 主觀繪製:高低點選錯,結果失真。

- 震盪市場弱:趨勢不明時,訊號混亂。

- 忽略驅動:僅價格,不解基本面或事件影響。

因此,總需多角度驗證。

避免斐波那契技術分析的常見錯誤

1. 盲目單依:

- 錯誤:視斐波那契為萬能,忽略其他。

- 正確:配趨勢線、K線、量能等綜合判斷。

2. 繪製失誤:

- 錯誤:選不明顯點,誤導分析。

- 正確:挑明顯轉折,從大框架練。

3. 忽略基本面:

- 錯誤:無視新聞、財報。

- 正確:技術配基本,防事件突破。

4. 錯情境用:

- 錯誤:震盪市強施。

- 正確:限趨勢市,或配盤整策。

避免這些,能最大化工具價值。

結語:掌握斐波那契,提升你的交易決策能力

斐波那契技術分析以其數學精準,為交易者揭示市場轉折、支撐阻力與目標的客觀線索,從自然數列到黃金比例的市場體現,捕捉了參與者心理的深層共鳴。

我們詳盡剖析了回撤與擴展的核心原理、操作與案例,並介紹扇形、弧線、時區等進階應用,讓你多維解讀市場。更關鍵的是,強調與趨勢線、K線等結合,以及資金風險管理的整合。

但記住,它非萬靈丹,有局限如主觀性與震盪失效,故避單依、錯繪與忽略基本面。

學習斐波那契不止工具,更是洞察市場結構與節奏。它助你濾噪音,抓機會,以紀律決策。建議模擬實踐,從錯中學,風險優先。持續努力,這將成你交易利器。

常見問題 (FAQ)

斐波那契回撤的黃金比例有哪些?它們各自代表什麼意義?

斐波那契回撤的黃金比例主要包括:

- 23.6%: 較弱的回撤,表明趨勢極強。

- 38.2%: 重要回撤位,常在此尋找入場機會。

- 50%: 非斐波那契比例,但具重要心理意義,是市場平衡點。

- 61.8%: 被稱為「黃金回撤位」,是市場最關注的關鍵支撐/阻力。

- 78.6%: 較深的回撤,若在此獲得支撐,趨勢仍可能延續。

這些比例代表了價格在趨勢中可能回調或反彈的潛在水平,被視為市場心理上可能出現買賣壓力的區域。

斐波那契技術分析適合應用於哪些金融市場?股票、外匯還是加密貨幣?

斐波那契技術分析具有極高的通用性,幾乎適用於所有具有明顯趨勢和波動性的金融市場,包括:

- 股票市場: 用於個股或大盤指數的分析。

- 外匯市場: 交易貨幣對時判斷匯價走勢。

- 加密貨幣市場: 分析比特幣、以太坊等數位資產。

- 期貨與商品市場: 如原油、黃金、農產品等。

其核心原理基於市場參與者的集體心理行為,因此在任何流動性充足的市場中都能發揮作用。

如何正確地在交易軟體(如MT4/MT5或TradingView)上繪製斐波那契回撤線?

正確繪製斐波那契回撤線的關鍵是選擇明確的波段高點和低點:

- 在交易軟體中找到「斐波那契回撤」工具。

- **上漲趨勢:** 從一個明顯的波段低點(作為0%)拉到一個明顯的波段高點(作為100%)。

- **下跌趨勢:** 從一個明顯的波段高點(作為0%)拉到一個明顯的波段低點(作為100%)。

繪製完成後,軟體會自動顯示各個斐波那契回撤水平。

斐波那契擴展與斐波那契回撤有什麼不同?它們在交易中各自扮演什麼角色?

- 斐波那契回撤: 用於判斷價格在經歷一段趨勢後,可能回調或反彈的潛在深度,以尋找入場點或支撐/阻力位。它是在原始波段內部進行分析。

- 斐波那契擴展: 用於預測價格在突破前高/前低後,可能達到的下一個目標價位或止盈點。它是在原始波段之外進行分析。

兩者互補:回撤幫助你找到「在哪裡入場」,擴展則幫助你確定「在哪裡出場(止盈)」。

斐波那契技術分析的準確性如何?是否能獨立作為交易決策的唯一依據?

斐波那契技術分析具有較高的參考價值,但並非百分之百精確。它提供的是「潛在」的支撐/阻力區域,而非絕對的精準點位。因此,它不應作為交易決策的唯一依據。

為提高準確性,建議將斐波那契與其他技術指標(如趨勢線、K線形態、移動平均線、RSI/MACD等)結合使用,形成訊號共振。同時,也要考慮市場基本面和風險管理。

除了回撤和擴展,斐波那契還有哪些不常用的工具?它們如何應用?

除了回撤和擴展,還有一些進階的斐波那契工具:

- 斐波那契扇形 (Fibonacci Fans): 透過扇形趨勢線提供動態支撐/阻力,判斷趨勢強度。

- 斐波那契弧線 (Fibonacci Arcs): 以弧線形式在時間與價格維度提供潛在轉折點。

- 斐波那契時區 (Fibonacci Time Zones): 透過垂直線預測市場可能發生轉折的時間點,是一種時間分析工具。

這些工具通常作為輔助,提供更多維度的市場洞察,但不如回撤和擴展應用廣泛。

在使用斐波那契技術分析時,有哪些常見的錯誤需要避免?

常見錯誤包括:

- 盲目相信單一指標: 過度依賴斐波那契,忽略其他確認訊號。

- 錯誤的繪製方式: 選擇不清晰或不重要的波段高低點,導致結果失真。

- 忽視市場基本面: 完全無視經濟新聞或公司財報等外部因素。

- 在震盪市場中強行應用: 斐波那契在有明確趨勢的市場中效果最佳。

應始終保持客觀,結合多方資訊,並進行嚴格的風險管理。

斐波那契分析可以與哪些其他的技術指標結合使用,以提高交易策略的成功率?

斐波那契分析與以下指標結合使用效果更佳:

- 趨勢線: 確認回撤後的趨勢延續。

- 支撐阻力位: 斐波那契水平與歷史關鍵價位的共振。

- K線形態: 在斐波那契區間出現反轉K線形態,提供入場訊號。

- 移動平均線 (MA): MA提供動態支撐/阻力,與斐波那契水平疊加。

- RSI、MACD等震盪指標: 尋找背離訊號或超買/超賣區域,確認斐波那契轉折點的有效性。

這種綜合分析能大幅提升交易訊號的可靠性。

斐波那契技術分析的歷史背景是什麼?它為什麼會被應用到金融市場中?

斐波那契數列由13世紀義大利數學家李奧納多·斐波那契發現。它在自然界中普遍存在,如向日葵、貝殼螺旋等,形成黃金比例(約0.618)。

將其應用於金融市場,是基於一種假設:市場價格的漲跌、回調與反彈,也可能遵循著類似的自然規律和數學比例。市場參與者的集體心理行為,似乎潛意識地與這些比例產生共鳴,從而形成了重要的支撐與阻力區域。這種自然秩序與市場混亂之間的聯繫,是斐波那契被廣泛應用的原因。

斐波那契技術分析對於新手入門交易者來說會不會太複雜?應該如何學習?

對於新手來說,斐波那契技術分析可能需要一些時間來理解和掌握,但它的核心概念(回撤與擴展)並不複雜。學習建議如下:

- 從基礎開始: 先理解斐波那契數列和黃金比例的原理。

- 專注核心工具: 優先學習斐波那契回撤和擴展的繪製與應用。

- 多練習: 在模擬交易帳戶中,於不同市場和時間週期上反覆練習繪製和解讀。

- 結合其他工具: 不要單獨使用,學會與趨勢線、支撐阻力等基礎工具結合。

- 保持耐心: 掌握任何技術分析工具都需要時間和實踐,逐步建立信心。

從簡單的趨勢圖開始,循序漸進地學習和應用,會讓新手更容易上手。